Казахстанские производители стеклотары рискуют проиграть борьбу за внутренний рынок страны.

Июль 3, 2013 От казахстанского реального сектора экономики последнее время в информационное пространство идет два потока информации. Первый — позитивные доклады об открытии очередных обрабатывающих производств с энным количеством рабочих мест и с едва ли не уникальной инновационностью. Как правило, авторами таких докладов являются акимы разных уровней и представители Мининдустрии и новых технологий. Второй — сетования на то, что открытые производства не работают. Эта информация в основном исходит из уст президента на периодических смотрах достижений форсированной индустриализации, а также от премьера на некоторых правительственных совещаниях. Не так давно основным потоком был другой — алармистские возгласы представителей того или иного сектора отечественной обрабатывающей промышленности о невыносимых условиях.

От казахстанского реального сектора экономики последнее время в информационное пространство идет два потока информации. Первый — позитивные доклады об открытии очередных обрабатывающих производств с энным количеством рабочих мест и с едва ли не уникальной инновационностью. Как правило, авторами таких докладов являются акимы разных уровней и представители Мининдустрии и новых технологий. Второй — сетования на то, что открытые производства не работают. Эта информация в основном исходит из уст президента на периодических смотрах достижений форсированной индустриализации, а также от премьера на некоторых правительственных совещаниях. Не так давно основным потоком был другой — алармистские возгласы представителей того или иного сектора отечественной обрабатывающей промышленности о невыносимых условиях.

Довольно робкие голоса производителей стеклотары сложно встроить в эту схему. С одной стороны, им нечего жаловаться: производство их пока что растет, дефицит на рынке стимулирует подъем, строятся новые производственные мощности. С другой же — положение вполне угрожающее: производители с трудом отстаивают свои позиции, ни о каком импортозамещении говорить не приходится. Для развития им нужно от государства все и сразу: повышение ввозных таможенных пошлин, поддержка для сокращения доли энергозатрат в общей стоимости продукта, решение проблемы с сырьевой базой, а также выстраивание системы утилизации использованной продукции.

Один в поле — и импорт

Казахстанские производители стеклотары представлены пока практически в единственном числе — это АО «Стекольная компания «САФ», чьи производства размещены в Алматинской области (филиал «Южный-1,2») и в Таразе (филиал «Южный-3»). Общая производственная мощность САФ — 235 млн единиц стеклотары в год. В этом случае речь идет о двух типах стеклотары: стеклобутылках и стеклобанках; соотношение их на большинстве рынков постсоветского пространства таково, что в среднем на одну произведенную стеклобанку приходится девяносто девять бутылок, которые массово применяются в алкогольной промышленности. Если говорить о видах стеклотары, предоставляемой САФ,— это около 170 различных изделий из бесцветного и зеленого стекла. Кроме САФ, малые объемы стеклобанки емкостью в 2 литра выпускает таразский же завод АО «Айнек».

Практически завершилось посткризисное восстановление: производитель отыграл более чем 20-процентное ежегодное падение 2008–2009 годов. По результатам 2010 и 2011 годов рост составил 7 и 47% соответственно (см. график 1). В то же время ситуация на казахстанском рынке стеклотары такова, что собственное производство, не дотягивающее до четверти миллиона изделий — это 15% общей емкости (данные Нацагентства по экспорту и инвестициям Kaznex Invest). Исходя из этого весь рынок оценивается приблизительно в 200 млн долларов.

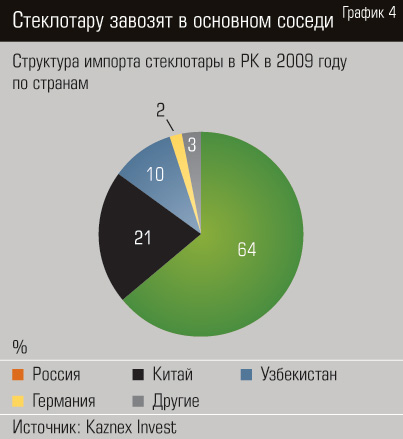

Экспорт после вступления в Таможенный союз окончательно ушел на минимальное значение (см. график 2). Импорт же, напротив, пошел в рост: за последние три года чуть более 17% (см. график 3). В структуре его и в досоюзный период, и по итогам трех лет работы ТС, сохраняется одна и та же конфигурация: один крупный импортер, занимающий более половины рынка — Россия и два поменьше — Китай и Узбекистан. Единственное изменение, которое произошло за три года интеграции: российская доля увеличилась на 13% (до 77%) за счет пропорционального сокращения долей остальных игроков. С учетом того, что рынок в это время заметно рос, следует говорить о заметной коррекции.

Учитывая производственный потенциал, динамика станет все более и более пологой, если не будут расти собственные мощности. Пока в РК говорят лишь об одном новом проекте — это производство в Алматинской области ТОО «Asia glass» (мощность – 380 тонн в сутки, что, с использованием новых инновационных технологий итальянских и российских производителей, дает порядка 355 млн единиц продукции в год), строительство которого стартует в этом году. Учитывая мощности этого завода, планируется через восемь лет довести общее импортозамещение до четверти потребности рынка.

Поддать протекционизма

Последнее заметное оживление на рынке стеклотары произошло в конце 2011 года. В рамках проекта техрегламента ТС «О безопасности упаковки» был инициирован, а с июля 2012 года введен запрет на оборотную стеклотару для разлива алкогольных напитков и детского питания в странах ТС. Основным мотивом этого решения Комиссии Таможенного союза (ныне Евразкомиссия) стала защита здоровья граждан. Внедрению нормы предшествовало длительное обсуждение, в результате которого были выявлены интересы сторон и их аргументы. Регулятор давил на то, что повторное использование стеклотары вызывает большие вопросы с точки зрения гигиены, да и практика развитых стран показывает, что экономики все дальше уходят от повторного использования этого продукта. Производители стеклотары были не против, поскольку такой запрет потенциально увеличивает их сырьевую базу и стимулирует производство.

Единственными противниками нормы стали пивовары: оборотной стеклотарой массово пользуются именно они, а не производители детского питания. Президент Союза пивоваров Казахстана Бексултан Меирбеков еще осенью 2011 года приводил следующие данные: использование оборотной тары для пивоваров вдвое дешевле новой, при этом количество оборотки на казахстанском рынке составляет не более 20%. Он же начисто отмел санитарно-гигиенические претензии к ней, заявив, что оборудование, которым оснащены казахстанские пивзаводы, обеспечивает очистку бутылок и проверку их на безопасность на должном уровне. В пример приводится советское прошлое, когда стеклобутылка ходила в народ до четырех раз.

К пивоварам присоединились экологи, заговорившие, что прекращение использования оборотки — прямой путь к засорению окружающей среды, а также повышению энерго- и ресурсоемкости отрасли. Действительно, стеклопроизводство — одна из самых энергозатратных отраслей промышленности. К примеру, для изготовления тонны бутылочной продукции требуется 4000 кВт-часов электроэнергии.

Если эта мера и сыграла производителям на руку, то не отечественным, а российским, которые уже третий год наращивают свое присутствие в РК, «подъедаясь» за счет роста рынка. Если взять данные 2011 года, то в РК пошло 77% российского экспорта стеклотары (основу его составляют бутылки емкостью в 0,15, 0,33 и 1 литр) в стоимостном выражении.

Чем объясняется набирающее темпы российское завоевание рынка? Главным образом на отечественного производителя давит разница в стоимости сырья. В Казахстане не производится кальцинированная сода (Na2CO3), на которую приходится половина всей ресурсоемкости продукта. «В РК отсутствует сырьевая база, необходимая для производства стеклотары, а именно нет заводов по производству кальцинированной соды, натрия азотнокислого, полевого шпата и кобальта, что способствует увеличению себестоимости продукции»,— подчеркивает председатель правления САФ Нурлан Шарипов.

Кальцинированная сода завозится из России, причем обходится казахстанцам на 30% дороже, чем их северным конкурентам. Кроме того, Белый дом дотирует затраты последних на электроэнергию. Около трети производственных мощностей россиян по стеклу расположено в непосредственной близости к границам РК — в Волгоградской области и Башкортостане. К этому следует добавить, что транспортное плечо для их продукции, в принципе, позволяет работать с довольно удаленными поставщиками.

Производители стеклотары по этому поводу забили тревогу еще в 2010-м. В том году от стеклотарщиков в Минэкономразвития РК пришло письмо с просьбой оградить от российского демпинга, поскольку в результате неравенства цен «разница в покупке сырья между САФ и россиянами составляет 48% в пользу последних».

«В основном импорт стеклотары из РФ обусловлен тем, что российский рынок стеклотары перегружен. Заводы в РФ испытывают большие проблемы с реализацией собственной продукции: работают на склад и порой реализуют стеклотару по цене, приближенной к себестоимости»,— отмечает гендиректор Asia Glass Елена Певнева.

По ее словам, в рост идет и импорт из Китая. «Китайские производители стеклотары предлагают наиболее выгодные для казахстанских производителей пищевых продуктов условия,— говорит наш собеседник. — Помимо того что цены на китайскую бутылку дешевле отечественных, китайские производители работают с минимальными партиями стеклобутылки, в то время как технологический и производственный процесс САФ рассчитан на производство партии от 500 тысяч штук».

Бутылочное горло тарифов

Основные шаги по преодолению трудностей отрасли перечисляет управляющий директор Kaznex Invest Газиза Шаханова. Схематически комплекс предлагаемых ею мер представляет собой комбинацию нефинансовых решений: регулировка пошлин и внесение поправок в техрегламент.

«Прежде всего нужно повысить импортные тарифы на готовую стеклотару, ввозимую из Китая и Узбекистана — тем более что такие меры будут симметричными по отношению к узбекской бутылке, ведь эта страна уже применяет 30-процентный акцизный налог в отношении импорта казахстанской стеклотары. К слову сказать, эта страна славится своими высокими акцизами, взимаемыми с импорта казахстанских товаров, ставки которых порой доходят до двухсот процентов»,— считает г-жа Шаханова. В соответствии с текущим значением импортной таможенной пошлины на товары группы 7010 ТН ВЭД ТС (в группу входит вся стеклотара, от ампул до банок для консервирования), большая часть продукции облагается ввозной пошлиной в 15%.

Для решения проблемы ресурсного дефицита есть два способа. Первый — наладить на базе сырья имеющихся в республике месторождений поваренной соды и известняка (в Кызылординской, Жамбылской, а также Павлодарской областях) промышленный выпуск Na2CO3. «В силах государства — помочь максимально диверсифицировать источники поставок сырья для казахстанского производства, в первую очередь речь идет о кальцинированной соде,— объясняет наш собеседник. — Сейчас тонна кальцинированной соды стоит примерно 20–30 долларов (на месторождении — 16), у Казахстана есть альтернатива закупу соды в России — это закупать ее в Узбекистане, которая по цене намного дешевле российской».

Более явная государственная помощь — в снижении тарифов на другое сырье: полевой шпат, доломит, натриевую селитру, селен. По действующему тарифу ввозная пошлина на них составляет 5–13%, и даже незначительное снижение — на 1–2%, по мнению г-жи Шахановой, может дать заметный позитивный эффект, учитывая структуру ценообразования стеклотары, где сырье составляет не более трети. «Но вопрос в другом: пойдет ли на это комиссия в Москве, учитывая, что мы защищаем интересы единственного производителя»,— размышляет представитель Kaznex Invest.

Еще одно требование производителей — ввод экологических норм переработки стекла. Суть предложения чем-то походит на то, что предлагают автопроизводители с утилизационным сбором: необходимо ввести экосборы на ввоз стеклотары, ведь процесс ее утилизации на сегодня не отлажен и потребует дополнительных расходов, которые никто из участников рынка на себя брать не хочет да и не может.

«Нужна какая-то последовательность в действиях со стороны госорганов, контролирующих оборот стеклотары. Запрещаете вторично использовать стекло, тогда организуем общественные места по сбору, промышленной утилизации стекла. Вообще немного непонятно, кто этим должен заниматься. У нас производство стеклотары отнесено к химической отрасли, хотя, по сути, конечный товар — это не химическое вещество, а готовый продукт потребительского свойства, и развитие этого направления затрагивает как экологический, так и социальный аспект»,— делится мнением Газиза Шаханова.

«Создание при поддержке государства системы пунктов сбора стеклотары решит несколько проблем. Так как стеклобой применяется в процессе варки стекла, то это существенно помогло бы предприятиям. Население не выбрасывало бы стеклотару, а сдавало в пункты сбора вторсырья,— отмечает г-н Шарипов, возлагая надежды на государственное вмешательство в дела отрасли. — Стоит отметить, что стекло является экологически чистым продуктом, единственным упаковочным материалом, который позволяет использовать закрытый цикл, так как в его производстве применяется только природное сырье. Другие материалы не могут быть вторично переработаны на таком же уровне». В Беларуси эта система уже работает: в минувшем году там запущено первое в ЕЭП предприятие по сортировке смешанного стеклобоя, а ввезенное на него оборудование правительство освободило от таможенных пошлин и НДС. Кроме того, в Минске установили 14 тыс. контейнеров для раздельного сбора бытовых отходов.

Другое направление, в котором бизнес ждет господдержки — дотации на электроэнергию и природный газ. «Технологический цикл производства стекла подразумевает непрерывную работу печей при температурном режиме до 1560 градусов на протяжении пяти-шести лет. После этого срока необходим ремонт печи. Остановка печи подразумевает слив стекломассы при медленном и постепенном снижении температурного режима на протяжении двух недель. Если температурные скачки будут резкими, это деформирует огнеупоры, возможно застывание стекломассы — и неминуемая «смерть печи». Независимо от того, испытывает ли производство трудности со сбытом, процесс работы печей не прекращается; следовательно, и энергозатраты остаются неизменными,— объясняет глава САФ. — Получение господдержки с целью снижения энергозатрат существенно отразится на себестоимости продукции и на ее конкурентоспособности, так как основным показателем для потребителей нашей продукции на сегодняшний момент является цена».

Свои бутылки своими руками

Хотя в Казахстане в связи с реализацией ГПФИИР считается хорошим тоном говорить об экспортоориентированности едва ли не всех без исключения сегментов обрабатывающей промышленности, в конкретном случае выход на внешние рынки — это финишный пункт долгосрочной стратегии. И производственники, и аналитики формулируют задачу скромнее: закрепиться на имеющейся доле внутреннего рынка и в перспективе последовательно отвоевывать его.

«Я не понимаю, когда говорят: пусть производитель снижает себестоимость, и тогда он может отвоевать себе рынок. Извините, а за счет чего снизить? — негодует г-жа Шаханова. — Дорожают энергоносители, тарифы перевозчиков. Тарифы, кстати, унифицированы до уровня партнеров по ЕЭП, а стоимость топлива приближена или приближается к этому уровню. С другой стороны — идет массированный импорт из-за рубежа, который нужно изучать. К примеру, я не думаю, что качество казахстанских бутылок хуже узбекских, но никто не мешает им ввести против нашей стеклотары огромный акциз, а им самим беспрепятственно импортировать стеклотару сюда». Все это актуализирует необходимость деятельного государственного вмешательства, и в Kaznex Invest надеются добиться внимания Мининдустрии и других ведомств.

К сказанному следует кое-что добавить. Взгляд на проблему, изложенный выше,— типичный этатистский, по-своему верный, когда мы мыслим националистически. Если мы поднимемся на этаж выше, на уровень мировой экономики, то там господствует либеральная позиция, изложенная еще Дэвидом Рикардо и Фредериком Бастиа. К примеру, ВТО, куда РК не терпится вступить,— институт рожденный, кроме прочего, рикардианской теорией сравнительных преимуществ и бастианскими памфлетами о свободе торговли. В международном разделении труда регионы специализируются, и когда нечто у нас получается производить хуже и дороже, чем у соседа, приходится отказываться от самостоятельного выпуска. Собственно, на том и зиждется капиталистическая миросистема. И если на большие и стратегически значимые отрасли (вроде машиностроения) сформировавшихся экономик это правило по понятным причинам не распространяется — государство находит ресурсы на их спасение и развитие, — то таким скромным, как производство стеклотары, ждать помощи от государства стоит с особым терпением.

График 1.

Сегмент в фазе восстановления

График 2.

В условиях ТС стеклотара окончательно перестала быть экспортным продуктом

График 3.

По итогам семилетия импорт вырос втрое

График 4.

Стеклотару завозят в основном соседи

График 5.

Среди трех ключевых импортеров важнейший — Россия

График 6.

Энергозатраты составляют почти треть всех затрат

Источник: Эксперт Казахстан

Похожие новости: